6月30日提交科创板上市申请的灿勤科技(A04134),目前审核状态为已问询。

灿勤科技的主要产品介质波导滤波器是5G宏基站的核心射频器件之一,公司2019年依赖单一客户实现收入爆增,毛利率更是大幅高于行业公司,在单一客户支撑下的业绩及毛利率是否可以持续,让人存疑。

业绩严重依赖单一客户

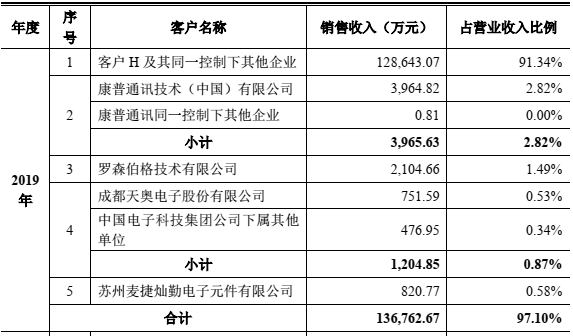

招股书显示,灿勤科技2019年营业收入为14.08亿元,同比上升419.29%,前五大客户收入占比达97.10%,其中第一大客户H及其同一控制下的企业贡献收入达91.34%。而2018年公司前五大收入占比达79.82%,其中客户H及其同一控制下的企业贡献 50.87%。可以看到,灿勤科技业绩严重依赖单一客户。

表一:2019年公司前五大客户销售收入及占比情况

数据来源:灿勤科技招股说明书

异于行业公司的高毛率持续性存疑

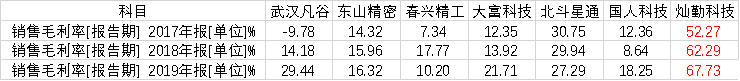

报告期内,灿勤科技销售毛利率水平大幅高于行业公司,主要是由收入占比较大的陶瓷介质波器贡献,其2018和2019年的收入占比分别达71.95%和95.45%。公司在招股书中表示:“公司是全球首家实现 5G 介质波导滤波器大规模量产的生产商,在该产品的市场占有率方面居于行业领先地位”,即产品较高的毛利率主要是由于公司的先发优势形成。

表二:销售毛利率水平对比

数据来源:iFinD

而招股书的数据显示:武汉凡谷在2019年内部分型号的5G陶瓷介质过了客户的认证并批量销售;艾福电子于2018年10月取得5G陶瓷介质滤波器订单,订单总金额为人民币 2,538.08万元;佳利电子已具备年产500万只陶瓷介质滤波器能力。中国网财经记者从国人科技的招股书中发现:国人科技已经自主开发陶瓷介质滤波器设计和自动调试技术、陶瓷介质粉体制备技术,其募投项目新一代移动通信射频器件生产基地项目,达产后预计新增陶瓷介质滤波器产能2,800万个/年。

行业对手正在加快推出陶瓷介质滤波器产品,是否陶瓷介质滤波器的技术门槛并不高?中国网财经记者就此问题采访某通信行业分析师,对方表示,这个行业的学习门槛并不高,行业内的公司很快就会具备相应的产能,灿勤科技的高毛率向下的压力比较大。

产品领先地位与较低的研发、人员投入

灿勤科技在招股书中的“竞争优势”部分表示:“公司一贯坚持实施自主创新的发展战略,自成立以来始终专注于微波介质陶瓷元器件的研发及生产,坚持以技术创新作为业务发展核心,紧密跟踪通信行业发展趋势,持续投入研发,不断推动微波介质陶瓷元器件技术的创新和进步。凭借长期的技术积累,公司的主要产品 5G 介质波导滤波器在产品性能、稳定性、成本控制能力以及量产交付规模方面均居于行业领先地位。”

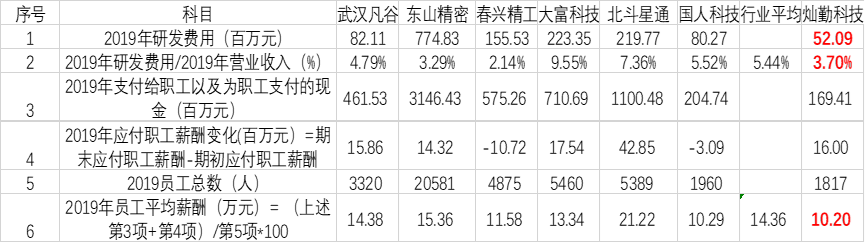

中国网财经记者通过招股书公开数据、以及对比行业公司2019年情况发现,灿勤科技研发费用投入明显低于行业平均水平,而职工平均薪酬更是低于行业全部公司。那么,公司是如何在低于行业研发投入和人员薪酬水平情况下,取得行业先领先地位的呢?

表三:研发投入及薪酬水平对比

数据来源:iFinD,中国网财经整理

灿勤科技作为5G设备商上游主要的供货商之一,多处指标异于行业,中国网财经记者就上述单一客户依赖、高毛利率、低研发投入问题致函采访公司,截至发稿未收到回复。中国网财经将持续关注。(记者 林朋)

关键词: 灿勤科技(A04134) 单一客户

粮食供给安全的要求越来越高

粮食供给安全的要求越来越高

2022年服贸会增加赞助商层级

2022年服贸会增加赞助商层级

高标准自贸区网络加快打造

高标准自贸区网络加快打造

长沙实现数字人民币税款缴纳

长沙实现数字人民币税款缴纳

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

中国文旅创新发展 消费市场

中国文旅创新发展 消费市场

48小时点击排行

48小时点击排行