2017年8月,吕小奇举牌南京新百。

当年8月12日,南京新百股东吕小奇及其一致行动人林雪映披露权益变动报告称,截至2017年8月11日合计持有公司5559.88万股股份,占公司总股本的5%,其中吕小奇持有4386.68万股。同时,公告显示,吕小奇预计未来12个月内增持公司股份不低于5亿元,并且未透露任何减持计划。

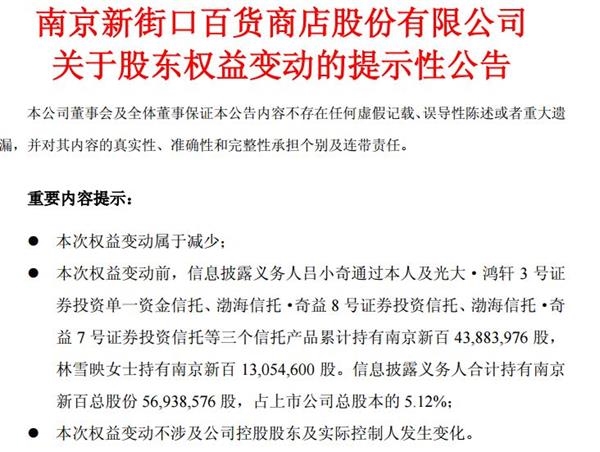

10个月后的2018年6月,南京新百公告称,吕小奇及其一致行动人林雪映当日减持公司股份4841.4万股,占总股本的4.35%。减持后,吕小奇及其一致行动人合计持有南京新百852.45万股,二人合计持股比例仅剩0.77%。

吕小奇其在披露增持计划后,仅增持了1.72万股股份。这意味着吕小奇在远未完成前期增持承诺的情况下,反而大手笔减持公司股份4262.78万股,占公司总股本的3.83%。

吕小奇对此解释,南京新百长期停牌是其未能增持的主要原因。至于减持,则是由于近期吕小奇“自身资金安排的需要”。

上交所认为,吕小奇未遵守前期增持承诺且违规减持数量巨大,与投资者预期明显不一致,可能对投资者投资决策产生重大误导。此外,吕小奇在增持计划过半时,也未按规定及时披露增持进展情况。据此对其予以公开谴责。

公告显示,吕小奇及其一致行动人林雪映在2017年2月1日至2017年8月11日期间买入南京新百5%股份。由于南京新百在2017年2月至8月长期横盘,因此不难测算出吕小奇的举牌成本:以区间股价平均价37.72元/股估算,此次举牌耗资约20.66亿元。

而2018年6月7日吕小奇一口气抛售了4.35%,减持套现金额约为14.7亿元。剩余852.45万股股份按照南京新百最新收盘价9.05元/股计算,价值约为7714.7万元。如果以此计算,吕小奇此次举牌可谓遭遇“滑铁卢”,浮亏约5.19亿元。

早在2018年5月,吕小奇就因短线交易遭到过交易所的谴责。

去年5月28日,深交所在官网发布了对吕小奇的公开谴责处分公告,原因是吕小奇存在对欧浦智网股票的短线交易行为。这是首宗因为强平被动减持而被谴责的个案,吕小奇也成为首个因为被动减持而被公开谴责的股东。

2017年2月,吕小奇在二级市场上第一次举牌欧浦智网,取得公司3300.22万股,占比4.999%。当时吕小奇表示,认可欧浦智网的投资价值,希望通过长期持有获取收益。

到了2018年1月,吕小奇向欧浦智网发出了筹划要约收购的通知,吕小奇拟以现金支付的方式,以12.90元/股的价格要约收购欧浦智网5%的股份。

但好景不长,是仅仅一个月之后,2018年2月的一波股价下泄导致部分通过资管计划持股的股东被强制平仓,被动减持。欧浦智网“中招”,其控制股东一致行动人触及平仓线,而第二大股东吕小奇通过信托计划持仓的股份也被陆续强制平仓。

彼时,吕小奇一致行动人所持有的欧浦智网股份就先后3次遭到被动减持,卖出欧浦智网股票合计877.62万股,累计成交金额8696.31万元。

2018年2月2日,吕小奇控制的鸿轩3号、奇益7号被动减持欧浦智网同时,因信托公司误操作又买入了11万股,构成短线交易。

在纪律处分过程中,吕小奇提出申辩,称上述信托计划减持股票虽在结果上构成短线交易,但减持行为实际为信托计划被强行平仓所致,非其本人的主动行为,其本人亦无故意或过失。

但是深交所认为,鸿轩3号、奇益7号、奇益8号本次减持股票虽为信托公司强制平仓卖出,但根据欧浦智网就问询函的回复,在实际履行过程中,吕小奇对下单股票品种、数量、时点有充分的自主决策权,实际控制信托计划的投资行为。

协会公布第二十五批疑似失联私募机构名单

最后,我们来看看此次基金业协会公布的第二十五批疑似失联私募机构名单。日前,协会自律核查工作中发现39家疑似失联机构。协会通过该39家机构在资产管理业务综合报送平台中登记的固定电话、手机号码、电子邮件等联系方式无法与其取得有效联系。

公告发出后5个工作日内仍未与协会联系的私募机构,认定为失联机构。协会认定后将在官方网站“私募基金管理人分类公示-诚信信息-失联机构”栏目中予以公示,同时在该私募基金管理人“机构诚信信息”栏目中予以标示。公示满三个月后且未主动联系协会并提供有效证明材料的私募基金管理人,协会将注销其私募基金管理人登记。

附39家私募名单↓

关键词: 私募疑似失联

粮食供给安全的要求越来越高

粮食供给安全的要求越来越高

2022年服贸会增加赞助商层级

2022年服贸会增加赞助商层级

高标准自贸区网络加快打造

高标准自贸区网络加快打造

长沙实现数字人民币税款缴纳

长沙实现数字人民币税款缴纳

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

中国文旅创新发展 消费市场

中国文旅创新发展 消费市场

48小时点击排行

48小时点击排行